Мировые рынки в последние месяцы вошли в фазу повышенной волатильности из-за роста протекционистских тенденций в мире. Новый президент США на словах подтверждает свой курс на создание рабочих мест в США, что уже привело к возврату аппетита к риску в мире и вывело курс доллара на 1,07; Великобритания продолжает подготовку к выходу из ЕС. Риски китайской экономики выходят на первый план, снижение золотовалютных резервов Китая до уровня $3 трлн к началу 2017 года создают ожидания девальвации юаня, что может дополнительно замедлить рост экономики этой страны и ударить по ценам на нефть. Позитивный настрой рынков основан на сверхоптимистичных ожиданиях и выглядит уязвимым.

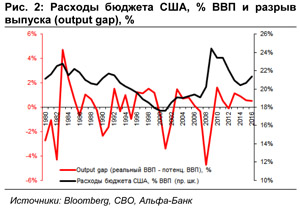

Рынок ждет первых шагов американского президента: В конце этой недели пройдет инаугурация Дональда Трампа, которая откроет ему возможности для воплощения в жизнь хотя бы части его обещаний. Хотя в России его официальное вступление в должность связывают с возможным ослаблением санкций, не факт, что отношения с Россией будут приоритетным направлением его внешней политики. Во-первых, потому что внешняя политика при новом президенте будет, видимо, в основном направлена на перестройку отношений США с Китаем. Одним из первых назначений, которые сделал Трамп при формировании своей президентской команды, был Питер Наварро, получивший должность руководителя созданного Национального торгового совета и известного критика торговой политики США по отношению к Китаю. При этом отмечается, что задачей г-на Наварро будет разработать такую торговую политику для США, при которой будет снижаться торговый дефицит США ($531,5 млрд в 2015 г.) и остановлено перемещение рабочих мест из страны за границу. Рост напряженности в отношениях с Китаем является основным трендом двух месяцев, прошедших с момента избрания Д.Трампа на пост президента: его разговор с президентом Тайваня после победы на выборах и критика валютной политики Китая уже вызывают значительное неудовольствие Пекина. Если новый президент США последует своим предвыборным обещаниям и будет ужесточать давление на Китай, в частности остановит участие США в Транстихоокеанском партнерстве, то в ответ Китай видимо ужесточит регулирование деятельности американских компаний, работающих в Китае. На долю Китая приходится 20% всего американского импорта и 9% экспорта США: урегулирование торговых отношений с Китаем для США является куда более важной темой, чем выстраивание отношений с Россией, и вероятно именно ей будет уделяться значительное внимание. Во-вторых, в центре внимания нового руководителя США оказывается внутренняя экономическая политика, в частности приоритеты бюджетной политики. Но на данный момент не понятно, в какой степени эти агрессивные обещания окажутся выполнимыми. В частности, идеи по увеличению расходов и снижению налогов бюджета уже частично уравновешены назначением Мика Малвани (сторонника бездефицитного бюджета) на должность главы кабинета Белого дома по вопросам управления и бюджета. Даже если Д.Трамп все же будет реализовывать свои планы по наращиванию бюджетных расходов, скорее всего, это потребует от ФРС перейти к радикальному повышению ставки: согласно мнению ряда экспертов, впервые за последние 30-40 лет бюджетное стимулирование в США будет проходить на фоне активной фазы цикла (см. рис 2) с рекордно низкой безработицей, что чревато ускорением инфляционного давления. Так или иначе, урегулирование отношений с Россией выглядит важной, но не первоочередной задачей новой администрации.

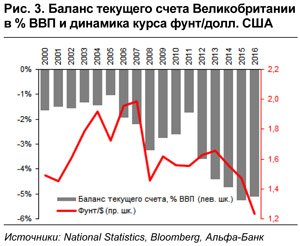

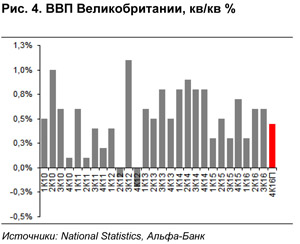

Великобритания продолжает курс по выходу из ЕС: Риск дезинтеграции мировой торговли может увеличиваться не только из-за событий в США, но и в результате развития ситуации в Европе, где Великобритания продолжает свой курс на разрыв прежних отношений с ЕС и нацелена на разработку нового торгового соглашения. Одна из причин заключается в четком желании Терезы Мэй изменить подход к миграционной политике, что невозможно в случае «мягкого» выхода из ЕС. На данный момент экономическая статистика показывает, что эффект Brexit на экономику Великобритании был весьма ограниченным: вместо спада, который прогнозировали сразу после референдума в июне 2016 года, ВВП страны продолжает расти по итогам 2016 года. Хотя перспективы сохранения Лондоном статуса финансового центра остаются под вопросом, жесткое регулирование в Европе может стать серьезным препятствием для Франкфурта, Амстердама или Парижа в процессе оспаривания британского сравнительного преимущества в обслуживании финансовых потоков; возможно, списывать со счетов Лондон как финансовый центр пока еще рано.

Китай опять пугает инвесторов: Изменение расклада сил в отношениях США и Китая означает, что последнему может быть все труднее маскировать слабость своей экономики. В последние месяцы Китай старается ужесточать монетарную политику, чтобы снизить давление на золотовалютные резервы – по итогам 2016, они снизились до 3 трлн долларов, или на 600 млрд долларов за весь прошлый год на фоне значительного оттока капитала в более чем 700 млрд долларов. В результате, процентные ставки на финансовых рынках Китая стали расти, что может ударить по качеству кредитного портфеля банков и замедлить экономический рост через кредитный кризис. Ослабление юаня в таких условиях выглядит неизбежным – вопрос лишь в сроках и в масштабе этого движения. Хотя консенсус рынка на данный момент исходит из курса 7,2 юаня на конец 2017 года, такие ожидания могут оказаться избыточно оптимистичными. Девальвация юаня в свою очередь будет означать снижение спроса в стране и приведет к снижению цен на нефть.

Цены на нефть – избыточный оптимизм. Договоренность стран ОПЕК о сокращении добычи вывела цены на нефть в диапазон $55-60/барр, однако этот уровень пока не воспринимается экспертами как устойчивый. Главная причина в том, что реальный объем сокращения добычи вызывает вопросы – в случае России,

например, к ноябрю 2016 года страна резко повысила добычу, в результате чего договоренность об ее ограничении является лишь возвратом этого показателя к его стандартным значениям. Во-вторых, технологии добычи сланцевой нефти постоянно совершенствуются и себестоимость добычи снижается, в результате даже при текущих уровнях цен на нефть добыча сланцевой нефти может опережать ожидания. Кроме того, напомним, что с 2008-2010 года многие эксперты полагают, что цены на нефть вошли в долгосрочный нисходящий тренд, который может длиться 10-20 лет, и в рамках этого подхода текущее восстановление их значений является временным явлением.

Укрепление доллара еще не закончено, перспективы роста ставок агрессивнее, чем раньше. Разрастание склонности стран к протекционизму и значительный рост неопределенности с точки зрения экономических политик основных игроков, США и Китая, означает что потенциал укрепления доллара еще не исчерпан. Хотя пара доллар-евро сейчас отошла от значений 1,03-1,04, скорее всего в случае роста напряженности вокруг торговых отношений США-Китая доллар опять будет иметь тенденцию к укреплению. Отзывы о Д.Трампе, как о человеке непредсказуемом по его стилю ведения бизнеса, могут принести существенную нестабильность финансовым рынкам, если такой подход к управлению будет перенесен в плоскость принятия политических и экономических решений. Вопрос роста процентных ставок напрямую увязан с реализацией предвыборных обещаний – ослабление бюджетной политики США обязательно будет уравновешено повышением ставки ФРС, которая в декабре 2016 года уже сообщила о возможном трехкратном повышении ставок в 2017 году. Таким образом, текущая эйфория мировых рынков выглядит неоправданной, и рост индексов рискует в ближайшие месяцы смениться коррекцией.

Наталия Орлова, Ph.D. Главный экономист, руководитель Центра макроэкономического анализа Альфа-Банка.